CLV. Customer Lifetime Value

Im Marketing wird ein Nettogewinn erwartet, der während des gesamten Kundenbeziehungszyklus generiert werden kann. Das CLV-Bewertungsmodell kann in Komplexität und Genauigkeit variieren, von der Grobheuristik bis zum Einsatz ausgeklügelter Predictive Analytics-Techniken.

Das Problem bei der CLV-Bewertung ist, dass der Endpunkt des Lebenszyklus des Kunden im Voraus unbekannt ist, sodass er basierend auf dem aktuellen Cashflow vom Kunden vorhergesagt wird.

CLV ist ein wichtiges Geschäftskonzept in dem Sinne, dass es Unternehmen ermutigt, langfristige Beziehungen zum Kunden aufzubauen. CLV ist eine Schätzung der Kostenobergrenze für Neukunden und daher ein wichtiges Element bei der Berechnung der Werberendite.

Der Zweck der CLV-Bewertung ist es, den Wert jedes Kunden zu bestimmen. Gleichzeitig ist CLV nicht gleich der Rentabilität des Kunden (die Differenz zwischen Einkommen und Kosten, die mit der Beziehung zum Kunden über einen bestimmten Zeitraum verbunden sind). Rentabilität bezieht sich auf vergangene Perioden der Beziehung mit dem Kunden, wogegen CLV in die Zukunft gerichtet ist. Während quantitative Rentabilität mit der Berichterstattung und Verallgemeinerung vergangener Leistungen verbunden ist, ist die CLV-Quantifizierung in erster Linie eine Vorhersage.

So kann CLV als Barwert zukünftiger Cashflows vom Kunden während seiner Beziehung mit dem Unternehmen betrachtet werden. Der Barwert ist ein diskontierter Betrag zukünftiger Cashflows: Jeder zukünftige Cashflow wird mit einem Faktor multipliziert, der die Art und Weise berücksichtigt, wie der Wert des Geldes im Laufe der Zeit diskontiert wird.

CLV ist die Obergrenze dessen, was ein Unternehmen bereit ist zu zahlen, um eine Beziehung mit einem neuen Kunden aufzubauen oder einen bestehenden zu behalten. Betrachten wir Kundenbeziehungen als Besitz des Unternehmens, wird CLV den monetären Wert dieses Vermögenswerts darstellen.

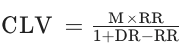

Wenn die Gewinn- und Einbehaltungsrate konstant ist, kann folgende Formel verwendet werden, um die CLV eines Kunden zu berechnen:

Dabei ist M (Margin) - Gewinn vom Kunden, RR (Retention Rate) - Wahrscheinlichkeit des Kundenabgangs, DR (Discount Rate) - Rabattfaktor.

Das Modell verwendet drei Annahmen:

- Wenn der Kunde nicht gehalten wird, ist er für immer verloren.

- Der erste Gewinn wird am Ende der ersten Periode erzielt.

- Bei der Berechnung des Werts zukünftiger Cashflows wird ein unendlicher Horizont verwendet.

- CLV wird hauptsächlich in kundenorientierten Bereichen wie Bank- und Versicherungsdienstleistungen, Telekommunikation und einem Großteil des B2B-Sektors eingesetzt. Verschiedene Varianten von CLV-Modellen können in dem Geschäft auf individuelle Kontakte mit Kunden (Supermarktkäufe, Autowartung etc.) konzentriert verwendet werden.